Tập đoàn Masan lại sử dụng ‘chiêu cũ’ - phát hành trái phiếu đảo nợ

Công ty cổ phần tập đoàn Masan (mã chứng khoán: MSN) vừa công bố thông tin bất thường về Nghị quyết của HĐQT về phê duyệt phương án phát hành trái phiếu ra công chúng có tổng mệnh giá 4.000 tỷ đồng.

Theo đó, HĐQT Masan thông qua toàn bộ nội dung liên quan đến việc công ty chào bán ra công chúng các trái phiếu bằng VNĐ, không chuyển đổi, không kèm chứng quyền, không có bảo đảm với tổng mệnh giá tối đa 4.000 tỷ đồng.

Hai lô trái phiếu có mã MSNH2328001 và MSNH2328002 với giá trị mỗi trái phiếu là 2.000 tỷ đồng, đều có kỳ hạn 60 tháng (5 năm) kể từ ngày phát hành với mệnh giá 100 triệu đồng/trái phiếu. Dự kiến 2 lô trái phiếu này sẽ được phát hành tương ứng trong quý 1/2023 và quý 2/2023.

Lãi suất của trái phiếu thả nổi, bằng tổng của 4,1%/năm cộng với lãi suất tham chiếu (hiện khoảng 6,4%/năm). Như vậy, lãi suất của các khoản trái phiếu doanh nghiệp do Masan phát hành ra công chúng đợt này sẽ khoảng hơn 10%/năm. Mức lãi suất này cao hơn nhiều so với mức lãi suất của nhiều lô trái phiếu Masan phát hành trước đó.

Mục đích chào bán trái phiếu ra công chúng lần này nhằm tăng cường tiềm lực tài chính cho doanh nghiệp và để huy động nguồn vốn với chi phí hợp lý trên thị trường; đồng thời đáp ứng nhu cầu vốn phát sinh từ hoạt động kinh doanh. Đồng thời, Masan cũng thông tin việc dự kiến chào bán trái phiếu ra công chúng để cơ cấu lại các khoản nợ, trong đó có việc thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu đã phát hành.

Lãi suất của trái phiếu thả nổi, bằng tổng của 4,1%/năm cộng với lãi suất tham chiếu (là lãi suất trung bình cộng của lãi suất tiền gửi tiết kiệm áp dụng cho khách hàng cá nhân kỳ hạn 12 tháng bằng đồng Việt Nam của 4 ngân hàng: BIDV, Vietcombank, Vietinbank và MBBank).

Như vậy, lô trái phiếu trị giá 4.000 tỷ đồng của Masan có thể có lãi suất ở mức khoảng 14%/năm. Mức lãi suất này cao hơn nhiều so với mức lãi suất của nhiều lô trái phiếu do Tập đoàn Masan phát hành trước đó, trong đó có lô mã MSN12007 có lãi suất 9,325%/năm, sẽ được thanh toán lãi suất vào ngày 4/11/2022 tới.

Trước đó, vào cuối tháng 9/2022, Masan cũng đã huy động thành công 2 lô trái phiếu có mã MSNH2227003 và MSNH2227004 với tổng giá trị 1.500 tỷ đồng cùng kỳ hạn 5 năm nhằm cơ cấu lại nợ (đảo nợ). Do đó, số tiền trái phiếu thu được sẽ dùng để thanh toán một phần gốc của trái phiếu BondMSN012023 phát hành vào ngày 9/3/2020 và đáo hạn ngày 9/3/2023. Thời gian dự kiến sử dụng vốn là quý 1/2023.

Thực tế, không chỉ riêng công ty mẹ, các công ty thành viên khác cũng thường xuyên sử dụng ‘chiêu cũ’ đảo nợ (phát hành trái phiếu mới để trả nợ trái phiếu sắp đáo hạn).

Đơn cử như Công ty TNHH Khai thác Chế biến Khoáng sản Núi Pháo (Công ty Núi Pháo) - là công ty con sở hữu gián tiếp của Tập đoàn Masan vào tháng 5/2022 từng phát hành thành công lô trái phiếu trị giá 500 tỷ đồng có kỳ hạn 60 tháng nhằm mục đích đảo nợ. Cụ thể, thanh toán toàn bộ nợ gốc của trái phiếu có tổng mệnh giá 300 tỷ đồng phát hành ngày 29/5/2019, đáo hạn ngày 29/5/2022. Đồng thời, thanh toán toàn bộ nợ gốc của trái phiếu có tổng mệnh giá 200 tỷ đồng phát hành ngày 3/6/2019, đáo hạn ngày 3/6/2022.

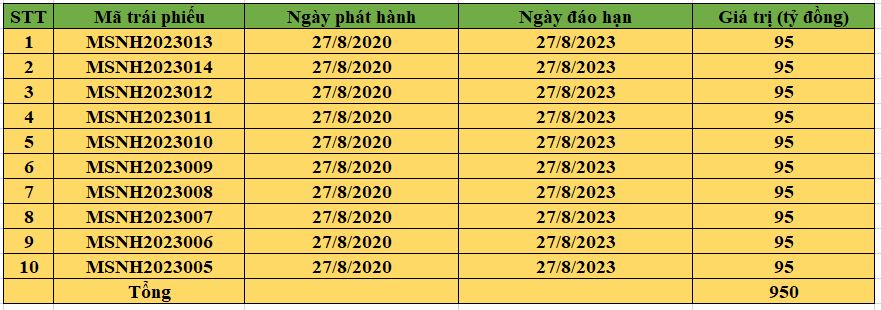

Theo thống kế trên HNX, tháng 8/2023 tới đây, Tập đoàn Masan có tới 950 tỷ đồng trái phiếu sẽ đáo hạn từ 10 lô trái phiếu phát hành vào năm 2020.

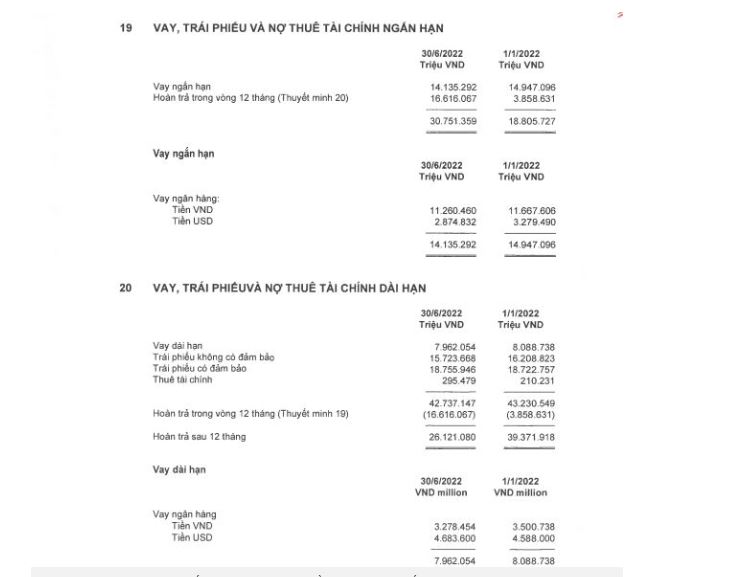

Masan hiện chưa công bố kết quả kinh doanh quý 3/2022. Tính đến thời điểm 30/6/2022, Tập đoàn Masan đi vay tổng cộng 56.872 tỷ đồng, chiếm tỷ lệ 45% trong tổng nguồn vốn 125.259 tỷ đồng. Trong đó, dư nợ vay ngân hàng 21.872 tỷ đồng, còn lại là dư nợ vay trái phiếu 34.479 tỷ đồng bao gồm 15.723 tỷ đồng là trái phiếu không có đảm bảo và 18.756 tỷ đồng là trái phiếu có đảm bảo.

Trong bối cảnh nợ vay tài chính tăng, áp lực từ việc đến hạn thanh toán nhà đầu tư đã khiến Tập đoàn Masan phải dồn dập huy động thêm vốn qua kênh trái phiếu. Theo đó, doanh nghiệp này đã huy động thành công 1.500 tỷ đồng trái phiếu vào tháng 9 vừa qua nhằm đảo nợ và sắp tới sẽ huy động thêm 4.000 tỷ đồng trái phiếu nữa cũng mục đích đảo nợ.

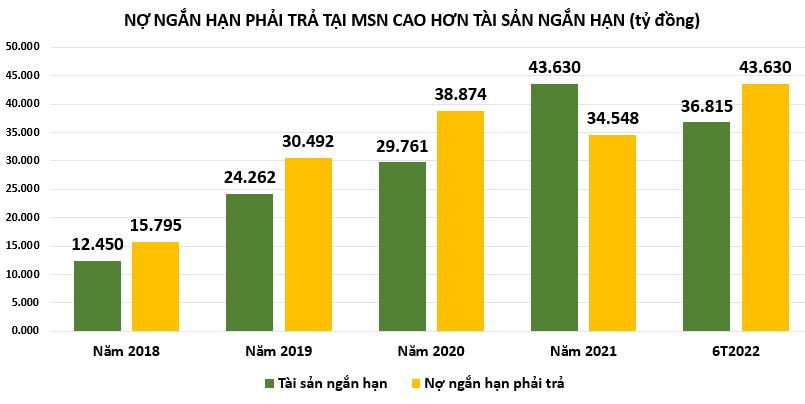

Vì tăng cường hoạt động vay nợ (chủ yếu là nợ vay ngắn hạn), tính đến cuối tháng 6/2022, Tập đoàn Masan ghi nhận nợ ngắn hạn phải trả cao hơn tài sản ngắn hạn đến 15.529 tỷ đồng, tương đương cao gấp 1,4 lần tài sản ngắn hạn.

Cụ thể, nợ ngắn hạn phải trả ghi nhận hơn 52.344 tỷ đồng, tăng đến 52% so với đầu năm. Trong khi đó, tài sản ngắn hạn chỉ ghi nhận 36.815 tỷ đồng, giảm 16% so với hồi đầu năm.

Nếu tài sản ngắn hạn nhỏ hơn nợ ngắn hạn điều này chứng tỏ doanh nghiệp không giữ vững quan hệ cân đối giữa tài sản ngắn hạn với nợ ngắn hạn vì xuất hiện dấu hiệu doanh nghiệp đã sử dụng một phần nguồn vốn ngắn hạn vào tài sản dài hạn. Mặc dù nợ ngắn hạn có khi do chiếm dụng hợp pháp hoặc có mức lãi thấp hơn lãi nợ dài hạn tuy nhiên chu kỳ luân chuyển tài sản khác với chu kỳ thanh toán cho nên dễ dẫn đến những vi phạm nguyên tắc tín dụng và có thể đưa đến một hệ quả tài chính xấu hơn.

Về tình hình kinh doanh, luỹ kế 6 tháng đầu năm 2022, tập đoàn Masan ghi nhận khoản lãi sau thuế phân bổ cho cổ đông công ty trên báo cáo tài chính hợp nhất lên tới 2.500 tỷ đồng. Tuy vậy, trong báo cáo tài chính riêng lẻ (thể hiện tình hình tài chính, kinh doanh của riêng công ty mẹ), Masan lại báo lỗ sau thuế lên tới gần 1.100 tỷ đồng.

Hàng loạt thương vụ thâu tóm đình đám, Masan liệu dễ huy động vốn?

Những năm gần đây, Tập đoàn Masan được nhiều người biết đến qua hàng loạt thương vụ thâu tóm đình đám, như mua 85% cổ phần Phúc Long Heritage (doanh nghiệp sở hữu chuỗi F&B Phúc Long); mua lại 70% cổ phần Mobicast (công ty sở hữu mạng di động ảo Reddi); mua lại 87,34% cổ phần tại VinCommerce (đơn vị quản lý hệ thống VinMart, VinMart+) với giá trị thương vụ khoảng 5.400 tỷ đồng.

Ước tính, tổng số tiền Masan phải chi ra để thâu tóm 3 thương hiệu này khoảng 8.900 tỷ đồng. Trước đó, Masan cũng chi ra số tiền cực lớn để mua lại hàng loạt thương hiệu Vĩnh Hảo, Vissan, Cholimex, Bột giặt NET, Vinacafe Biên Hòa, Masan Resources,…

Đặc biệt, ban lãnh đạo của Tập đoàn Masan từng hé lộ khả năng đầu tư vào các lĩnh vực logistics, chuỗi cung ứng và fintech, để thúc đẩy tăng trưởng thương mại điện tử của tập đoàn.

Với hàng loạt thương vụ thâu tóm đình đám và ‘nuôi mộng’ lớn, Masan sẽ cần một nguồn vốn cực lớn để thực hiện mọi kế hoạch. Trong số các kênh huy động vốn, trái phiếu là nơi Masan dùng để ‘hút’ hàng chục nghìn tỷ đồng trong vài năm gần đây.

Thế nhưng, trong bối cảnh thị trường trái phiếu đang bị ‘siết chặt’, kế hoạch phát hành trái phiếu mới để trả nợ trái phiếu sắp đáo hạn cũng như tăng nguồn lực kinh doanh tại Tập đoàn Masan sẽ không còn dễ như trước. Đặc biệt, nghị định 65/2022/NĐ-CP sửa đổi bổ sung Nghị định 153/2020/NĐ-CP về chào bán trái phiếu riêng lẻ ban hành vào ngày 16/9/2022 được dự báo sẽ có tác động mạnh đến thị trường trái phiếu.

Nghị định này đề cập nhiều về trách nhiệm chi tiết về các bên liên quan trong quá trình tư vấn và phát hành trái phiếu. Qua đó đòi hỏi cả đơn vị phát hành và đơn vị tư vấn đảm bảo tính trung thực, minh bạch và an toàn trong việc phát hành trái phiếu. Hơn nữa, nghị định mới còn quy định doanh nghiệp phải mua lại trái phiếu doanh nghiệp trước hạn bắt buộc khi vi phạm phương án phát hành (trong đó có phương án sử dụng vốn) hoặc vi phạm pháp luật.