Ngân hàng TMCP Á Châu (ACB, mã ACB, sàn HoSE) vừa công bố BCTC hợp nhất quý IV/2023 với thu nhập lãi thuần ở mức 6.289,6 tỷ đồng, giảm 2,5% so với cùng kỳ. Hoạt động dịch vụ đem về 727 tỷ đồng, cũng giảm 22% so với cùng kỳ. Mảng kinh doanh ngoại hối giảm mạnh nhất tới 94% chỉ còn gần 29 tỷ đồng.

Đáng chú ý, lãi thuần từ mua bán chứng khoán đầu tư trong quý IV/2023 đột biến lên hơn 1.358 tỷ đồng, trong khi cùng kỳ phải bù lỗ 2,7 tỷ đồng. Trong khi các mảng hoạt động khác suy giảm thì mua bán chứng khoán đầu tư là nguồn đóng góp chính vào doanh thu quý IV.

Trong kỳ, khoản chi phí hoạt động khác tăng gấp 10 lần lên hơn 230 tỷ đồng. Lãi thuần từ hoạt động khác âm 13,7 tỷ đồng, trong khi cùng kỳ lãi hơn 140 tỷ đồng, chủ yếu do thu nhập từ vốn góp mua cổ phần giảm mạnh.

Lợi nhuận thuần từ hoạt động kinh doanh trong quý IV/2023 của ACB đạt 5.365 tỷ đồng, tăng 39%. Dù chi phí dự phòng rủi ro tín dụng tăng 28% lên mức 321,6 tỷ đồng nhưng ACB vẫn báo lợi nhuận trước thuế tăng 39% đạt 5.043 tỷ đồng.

Lũy kế năm 2023, thu nhập lãi thuần của ACB đạt 24.959 tỷ đồng, tăng 6%. Lãi từ hoạt động mua bán chứng khoán đầu tư tăng mạnh nhất từ hơn 20 tỷ đồng lên trên 2.647 tỷ đồng. Qua đó, lợi nhuận thuần từ hoạt động kinh doanh cả năm tăng 27% lên mức 21.872 tỷ đồng.

Dù tăng mạnh trích lập dự phòng rủi ro tín dụng từ gần 71 tỷ đồng lên 1.804 tỷ đồng, ACB vẫn báo lợi nhuận trước thuế năm 2023 đạt 20.068 tỷ đồng, tăng 17% so với thực hiện năm 2022.

Tính đến cuối năm 2023, tổng tài sản của ACB tăng thêm 18% so với đầu năm, lên mức 718.794 tỷ đồng. Trong đó, tiền gửi tại các tổ chức tín dụng khác tăng 39% lên 114.644 tỷ đồng; tiền cho vay các tổ chức tín dụng khác giảm mạnh còn gần 280 tỷ đồng.

Danh mục chứng khoán kinh doanh tăng đột biến lên 7.177 tỷ đồng, chủ yếu là chứng khoán do các TCTD khác trong nước phát hành với 4.000 tỷ đồng. Cho vay khách hàng tăng 18% đạt 482.235 tỷ đồng.

Trong cơ cấu nguồn vốn, tiền gửi và vay các tổ chức tín dụng khác tăng 32% đạt 89.506,6 tỷ đồng; tiền gửi của khách hàng ghi nhận 482.703 tỷ đồng, tăng 16%.

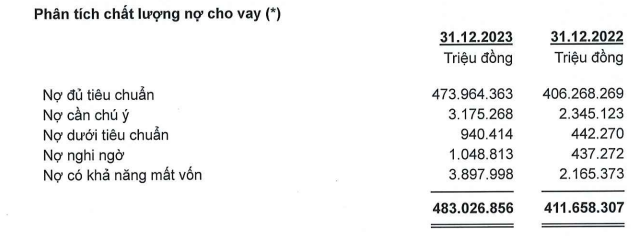

Dù lợi nhuận tăng trưởng nhưng chất lượng tài sản của ngân hàng này lại kém khả quan. Tổng nợ xấu của ACB ghi nhận 5.887 tỷ đồng, tăng 93% so với đầu năm. Trong đó, nợ dưới tiêu chuẩn tăng 2,1 lần, nợ nghi ngờ tăng 2,3 lần và nợ có khả năng mất vốn cũng tăng 1,8 lần và chiếm tới 66% tổng nợ xấu. Qua đó, tỷ lệ nợ xấu trên dư nợ vay bị đẩy từ 0,74% lên 1,22% vào cuối năm 2023.