Số dư nợ xấu ngân hàng tăng mạnh so với đầu năm không còn là thông tin hiếm hoi xuất hiện trong báo cáo tài chính hợp nhất năm 2023 của nhiều nhà băng. Cùng với số dư nợ xấu tăng lên, một số ngân hàng cũng đẩy mạnh trích lập dự phòng rủi ro tín dụng.

VIB

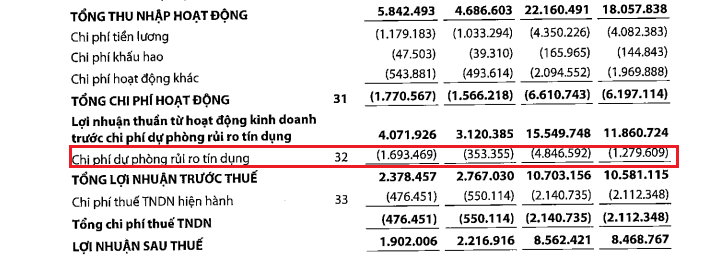

Mặc dù doanh thu tăng mạnh nhưng việc chi phí dự phòng rủi ro tín dụng tăng đột biến gấp nhiều lần so với cùng kỳ khiến lợi nhuận năm 2023 của Ngân hàng TMCP Quốc Tế (VIB, MCK: VIB) chỉ tăng nhẹ 1%.

Theo BCTC hợp nhất quý IV/2023 của VIB, lợi nhuận sau thuế quý cuối năm 2023 đạt 1.902 tỷ đồng, giảm 14% so với cùng kỳ năm 2022.

Nguyên nhân chủ yếu là do trong quý IV/2023, VIB tăng cường trích lập dự phòng với mức trích lập gấp gần 5 lần lên mức hơn 1.693 tỷ đồng, trong khi cùng kỳ năm trước chỉ ở mức 353,3 tỷ đồng.

Ở chiều ngược lại, trong kỳ, hoạt động kinh doanh ngoại hối đem về 244,4 tỷ đồng trong khi cùng kỳ lỗ 51,8 tỷ đồng; hoạt động mua bán chứng khoán đầu tư cũng có lãi hơn 30,5 tỷ đồng, trong khi cùng kỳ lỗ gần 97,2 tỷ đồng. Lãi thuần từ hoạt động khác cũng tăng đột biến hơn 4 lần lên mức 374 tỷ đồng.

Tổng chi phí hoạt động tăng 13% lên mức 1.770,6 tỷ đồng. Dù vậy, VIB vẫn ghi nhận lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng tăng 30% lên mức xấp xỉ 4.072 tỷ đồng.

Tính chung cả năm 2023, thu nhập lãi thuần của VIB đạt 17.360 tỷ đồng, tăng 16%, lợi nhuận thuần từ hoạt động kinh doanh đạt 15.550 tỷ đồng, tăng 31% so với thực hiện năm 2022. Tuy nhiên, chi phí dự phòng rủi ro tín dụng cả năm tăng gấp 3,7 lần, từ 1.279,6 tỷ đồng lên 4.846,6 tỷ đồng khiến cho lợi nhuận sau thuế chỉ tăng nhẹ từ 8.468,8 tỷ đồng lên mức 8562,4 tỷ đồng.

Tổng nợ xấu tại thời điểm 31/12/2023 ở mức 8.417 tỷ đồng, tăng 48% so với đầu năm. Trong đó, nợ dưới tiêu chuẩn tăng 63%, nợ nghi ngờ tăng gấp đôi còn nợ có khả năng mất vốn giảm nhẹ. Kết quả, tỷ lệ nợ xấu của VIB bị đẩy từ mức 2,45% lên tới 3,14%.

MSB

Ngân hàng Hàng Hải Việt Nam (MCK: MSB) cũng là một trong những ngân hàng tăng cường trích lập dự phòng so với cùng kỳ năm trước.

Trong quý IV/2023, MSB ghi nhận thu nhập lãi thuần tăng 14% lên mức 2.382,5 tỷ đồng. Lãi từ hoạt động dịch vụ tăng 10% lên 281,1 tỷ đồng; tuy nhiên, lãi thuần từ kinh doanh ngoại hối lại giảm 63% về 41,1 tỷ đồng.

Đáng chú ý, lãi thuần từ mua bán chứng khoán đầu tư đạt 281,7 tỷ đồng, trong khi cùng kỳ năm ngoái lỗ 129,8 tỷ đồng. Hoạt động khác báo lỗ 265,4 tỷ đồng, trong khi quý IV/2022 lãi 329 tỷ đồng.

Trong quý cuối năm 2023, MSB dành ra 327,7 tỷ đồng để dự phòng rủi ro tín dụng, gấp 4,7 lần so với cùng kỳ năm trước. Chi phí hoạt động cũng tăng từ gần 1.633 tỷ đồng lên 1.787,3 tỷ đồng. Vì vậy, lãi sau thuế quý IV/2023 của MSB giảm 37% so với quý IV/2022, đạt 483,7 tỷ đồng.

Lũy kế cả năm 2023, MSB ghi nhận 9.188 tỷ đồng thu nhập lãi thuần, tăng 10% so với năm ngoái; lãi sau thuế hơn 4.644,2 tỷ đồng.

PGB

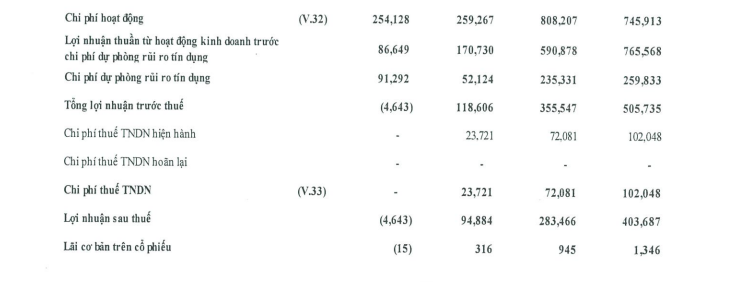

Ngân hàng TMCP Thịnh vượng và Phát triển (PGBank, MCK: PGB, UPCoM) vừa công bố BCTC quý IV/2023 với nhiều chỉ số không mấy lạc quan.

Theo đó, trong kỳ, mặc dù nguồn thu chính là thu nhập lãi thuần tăng nhẹ 4% so cùng kỳ năm trước, đạt 347,7 tỷ đồng nhưng các nguồn thu ngoài lãi đều giảm mạnh, thậm chí thua lỗ.

Cụ thể, PGBank lỗ thuần từ hoạt động dịch vụ gần 10,3 tỷ đồng trong khi cùng kỳ năm 2022 có lãi gần 25,9 tỷ đồng. Hoạt động kinh doanh ngoại hối cũng lỗ hơn 4 tỷ đồng; lỗ thuần từ mua bán chứng khoán gần 3,5 tỷ đồng. Thu nhập từ hoạt động khác giảm mạnh từ 63,6 tỷ đồng trong quý IV/2022 về còn 11,3 tỷ đồng.

Trong khi đó, chi phí hoạt động lại xấp xỉ cùng kỳ với 254 tỷ đồng. Chi phí dự phòng rủi ro tín dụng tăng mạnh 75% lên gần 91,3 tỷ đồng.

Khấu trừ các khoản thuế phí, PGB báo lỗ trước thuế 4,6 tỷ đồng trong khi cùng kỳ năm trước có lãi hơn 118,6 tỷ đồng. Lợi nhuận sau thuế cũng lao dốc từ 95 tỷ đồng về âm hơn 4,6 tỷ đồng.

Tính chung cả năm 2023, thu nhập lãi thuần của PGBank tăng 8% so cùng kỳ, đạt gần 1.307 tỷ đồng. Tuy nhiên, do kết quả kinh doanh của quý cuối năm không mấy lạc quan khiến lợi nhuận sau thuế năm 2023 nhà băng này giảm mạnh từ 403,7 tỷ đồng (năm 2022) về còn 283,5 tỷ đồng.

BVB

Theo BCTC hợp nhất quý IV/2023 của Ngân hàng TMCP Bản Việt (BVBank, MCK: BVB, UPCoM), thu nhập lãi thuần trong kỳ của ngân hàng này đạt 428 tỷ đồng, tăng 10% so cùng kỳ 2022.

Tuy nhiên, lãi thuần từ hoạt động dịch vụ ở mức âm 832 triệu đồng, giảm đáng kể so với khoản lãi 23,4 tỷ đồng quý IV/2022. Lãi thuần từ hoạt động kinh doanh ngoại hối đạt 1,6 tỷ đồng trong khi cùng kỳ năm trước lỗ hơn 23 tỷ đồng; lãi thuần từ mua bán chứng khoán đầu tư đạt gần 38 tỷ đồng. Lãi thuần từ hoạt động khác cũng cải thiện từ mức gần 25 tỷ đồng lên gần 46,5 tỷ đồng.

Chi phí dự phòng rủi ro tín dụng trong quý IV/2023 của BVBank cũng tăng mạnh 34%, lên mức 135 tỷ đồng.

Khấu trừ các khoản thuế phí, lợi nhuận sau thuế của nhà băng này đạt gần 8 tỷ đồng, giảm 69% so với cùng kỳ năm trước.

Tính chung cả năm 2023, thu nhập lãi thuần giảm 14% so năm trước, về mức 1.478 tỷ đồng. Lãi thuần từ dịch vụ và kinh doanh ngoại hối cũng lần lượt giảm 45% và 48% về còn 54 tỷ và 22 tỷ đồng.

Ở chiều ngược lại, lãi thuần mua bán chứng khoán đầu tư cải thiện đáng kể từ mức lỗ gần 5 tỷ của năm trước sang có lãi lớn 122 tỷ đồng.

Tuy nhiên, chi phí hoạt động và dự phòng rủi ro tín dụng đều tăng lần lượt là 14% và 23% lên 1.407 tỷ và 276 tỷ đồng.

Doanh thu giảm, các khoản chi phí lại tăng cao khiến lãi ròng năm 2023 của BVBank giảm tới 84% so với cùng kỳ năm trước, chỉ đạt 56,6 tỷ đồng.

Về chất lượng nợ vay, tổng nợ xấu tính đến cuối năm 2023 của BVBank ở mức 1.914,5 tỷ đồng, tăng 35% so với đầu năm. Tỷ lệ nợ xấu vì thế cũng tăng từ mức 2,79% (đầu năm 2023) lên 3,31% (cuối năm 2023). Tuy nhiên, con số này cũng đã cải thiện đáng kể so với tỷ lệ nợ xấu 3,56% thời điểm cuối quý III/2023.