Đáng chú ý, đây là lô trái phiếu “ba không”: Không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo.

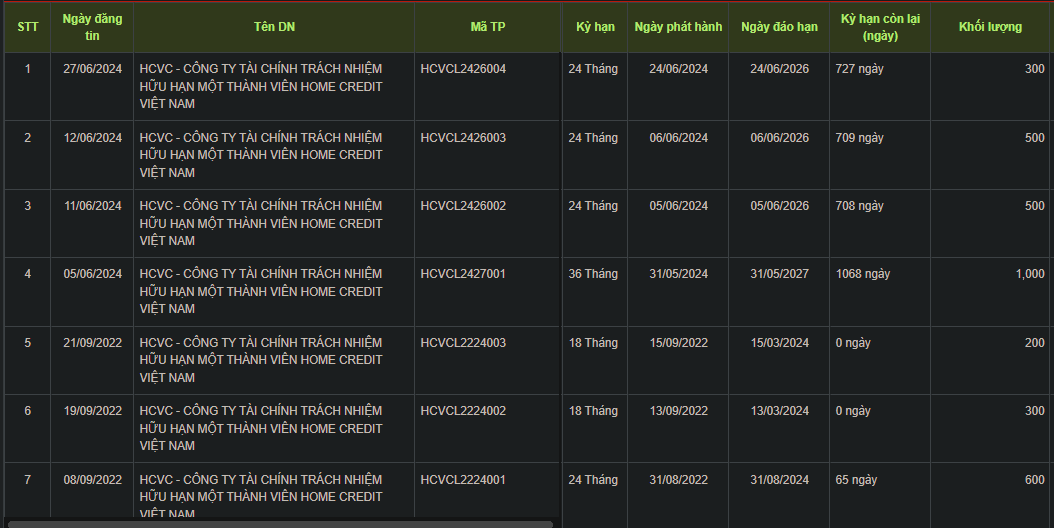

Theo thông tin từ Sở Giao dịch Chứng khoán Hà Nội (HNX), Công ty Tài chính TNHH MTV Home Credit Việt Nam (Home Credit) đã hoàn tất phát hành lô trái phiếu HCVCL2426004, trị giá 300 tỷ đồng, kỳ hạn 24 tháng.

Cụ thể, lô trái phiếu HCVCL2426004 được phát hành tại thị trường trong nước với khối lượng 300 trái phiếu, mệnh giá 1 tỷ đồng/trái phiếu, giá trị phát hành tương ứng là 300 tỷ đồng. Lô trái phiếu này được phát hành và hoàn tất luôn trong ngày 24/6/2024. Theo đó, trái phiếu sẽ đáo hạn vào ngày 24/6/2026 với lãi suất 7%/năm.

Vào thời điểm đầu tháng 6/2024, Home Credit Việt Nam cũng phát hành tại thị trường trong nước thành công hai lô trái phiếu.

Cụ thể, vào ngày 6/6, Home Credit phát hành thành công lô trái phiếu mã HCVCL2426003 với khối lượng 500 trái phiếu, mệnh giá 1 tỷ đồng/trái phiếu, giá trị phát hành tương ứng 500 tỷ đồng. Đối tượng chào bán là tổ chức chuyên nghiệp. Ngày đáo hạn là 06/6/2026.

Về lãi suất, lô trái phiếu HCVCL2426003 có lãi suất kỳ tính lãi đầu tiên bằng 7%/năm; Đối với các kỳ tính lãi tiếp theo, bằng lãi suất tham chiếu của kỳ tính lãi đó cộng với 2,1%/năm. Trong đó, lãi suất tham chiếu bằng lãi suất tiết kiệm, tiền gửi 12 tháng trả lãi sau do Vietcombank, Vietinbank, BIDV, và Agribank công bố vào Ngày Xác Định Lãi Suất có liên quan.

Tổ chức lưu ký là Tổng Công ty Lưu ký và Bù trừ Chứng khoán Việt Nam, tổ chức liên quan là Công ty Cổ phần chứng khoán SSI (HoSE: SSI).

Trước đó chỉ 1 ngày, vào ngày 5/6, Home Credit cũng đã hoàn tất phát hành lô trái phiếu HCVCL2426002, với giá trị 500 tỷ đồng sẽ đáo hạn ngày 5/6/2026. Lô trái phiếu này có cùng lãi suất, kỳ hạn, tổ chức lưu ký và tổ chức liên quan giống như lô trái phiếu HCVCL2426003 kể trên.

Ngày 31/5/2024, Home Credit cũng phát hành thành công lô trái phiếu mã HCVCL2427001, với giá trị 1.000 tỷ đồng, kỳ hạn 36 tháng (tức sẽ đáo hạn ngày 31/5/2027).

Lô trái phiếu có lãi suất kỳ tính lãi đầu tiên là 7,4%/năm. Đối với mỗi kỳ tính lãi sau kỳ tính lãi đầu tiên, lãi suất bằng Llãi suất tham chiếu của kỳ tính lãi đó cộng với 2,5%/năm. Trong đó: “Lãi Suất Tham Chiếu” có nghĩa là mức lãi suất trung bình của lãi suất tiết kiệm thường hoặc lãi suất tiền gửi áp dụng đối với các khoản tiền gửi tiết kiệm cá nhân bằng tiền Đồng kỳ hạn 12 tháng trả lãi sau do Vietcombank, Vietinbank, BIDV, và Agribank công bố vào Ngày Xác Định Lãi Suất có liên quan.

Tương tự như 3 lô trái phiếu trên, tổ chức đăng ký, lưu ký là Tổng Công ty Lưu ký và Bù trừ Chứng khoán Việt Nam. Tổ chức có liên quan cũng là SSI.

Đáng chú ý, tất cả 4 lô trái phiếu đều “ba không”: Không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo. Như vậy, từ đầu năm đến nay, Home Credit Việt Nam huy động thành công 2.300 tỷ đồng từ kênh trái phiếu.

Trong năm 2023, công ty tài chính này không phát hành lô trái phiếu nào. Vào năm 2022, Home Credit Việt Nam từng phát hành 3 đợt trái phiếu với tổng giá trị 1.100 tỷ đồng, lãi suất 7,2-7,4%. Trong đó 2 lô trái phiếu 200 tỷ đồng và 300 tỷ đồng có cùng kỳ hạn 18 tháng đã đáo hạn vào tháng 3/2024. Còn 1 lô trái phiếu 600 tỷ đồng, kỳ hạn 24 tháng đang lưu hành và sẽ đáo hạn vào ngày 31/08 tới đây.

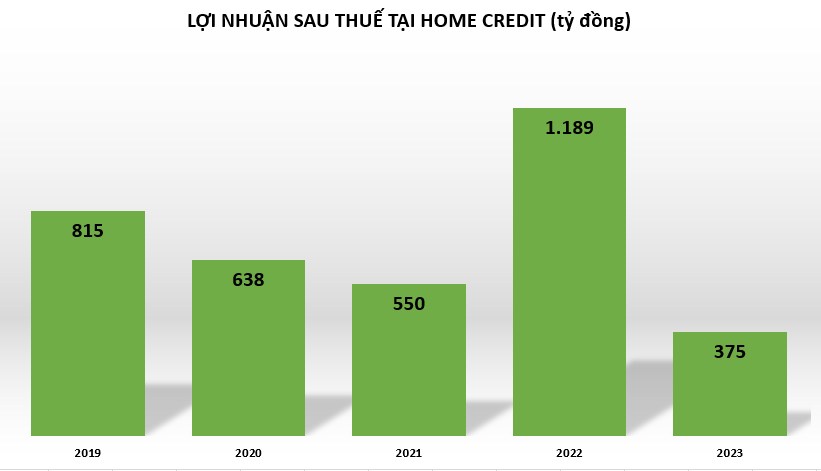

Về tình hình kinh doanh, theo báo cáo mới nhất, năm 2023, Home Credit ghi nhận kết quả kinh doanh sụt giảm mạnh với lợi nhuận sau thuế đạt 375 tỷ đồng, “bốc hơi” 68,4% so với năm 2022. Đây cũng là mức lợi nhuận thấp nhất trong 3 năm qua (kể từ năm 2021).

Tính đến thời điểm 31/12/2023, vốn chủ sở hữu của Home Credit là 6.753 tỷ đồng, tăng 5,9% so với hồi đầu năm. Lợi nhuận giảm mạnh và vốn chủ sở hữu tăng nên tỷ suất lợi nhuận sau thuế/vốn chủ sở hữu (ROE) giảm từ 0,19 lần xuống chỉ còn 0,06 lần. Hệ số nợ phải trả/vốn chủ sở hữu giảm từ 404% (tương ứng 25.766 tỷ đồng) hồi đầu năm, xuống 279% (tương ứng 18.840 tỷ đồng) vào thời điểm cuối năm 2023. Trong đó, dư nợ trái phiếu của Home Credit gần như đi ngang trong năm qua vào khoảng 1.100 tỷ đồng.

Được biết, Home Credit Việt Nam, thuộc sở hữu Tập đoàn đầu tư quốc tế PPF, bắt đầu hoạt động tại thị trường Việt Nam từ năm 2009. Tính đến thời điểm 30/6/2023, Home Credit là công ty tài chính cho vay tiêu dùng chiếm 14% thị phần, đứng thứ hai tại Việt Nam (sau FE Credit).

Vào tháng 2/2024, Tập đoàn Home Credit công bố chuyển nhượng 100% vốn góp tại Công ty tài chính TNHH MTV Home Credit Việt Nam cho The Siam Commercial Bank Public Company (SCB), thành viên của SCBX Public Company (SCBX). Thỏa thuận chuyển nhượng trị giá khoảng 800 triệu euro (tương đương 865 triệu USD).

Quá trình chuyển giao dự kiến hoàn tất trong nửa đầu năm 2025, sau khi có chấp thuận của cơ quan có thẩm quyền Việt Nam và Thái Lan.